El BCE ha regalado a la banca española 12.000 millones de euros

La banca logra altos beneficios en 2013 gracias al dinero barato del Banco Central Europeo (BCE) y a la limitación de intereses del ahorro fijada por el Banco de España.

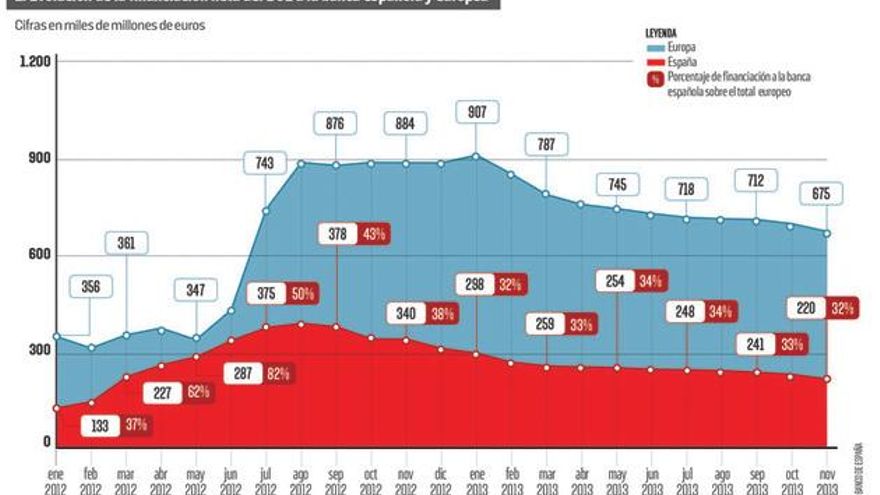

La crisis ha sido corta para la banca española. El sector financiero volverá a obtener importantes beneficios este año gracias a los auxilios extraordinarios proporcionados por el BCE y el Banco de España. Durante los dos últimos años, el BCE ha prestado 1,019 billones de euros a la banca europea al tipo de interés privilegiado del 1%, de los que las entidades españolas han captado más del 30%, casi el triple de su peso en el sistema euro. Además, la decisión del Banco de España, adoptada el pasado enero, de limitar el rendimiento de los depósitos de los ahorradores y las empresas (al 1,75% a un año y al 2,25% a dos años) ha supuesto un nuevo obsequio para las entidades financieras. Entre enero y octubre, el tipo de interés medio pagado por los bancos por los depósitos, que ascienden a 1,15 billones, ha caído del 2,83% al 1,74% en el caso de las familias y del 2,08% al 1,51% en el de las empresas. Esto supondrá este año una reducción de los costes financieros de más de 5.000 millones.

Los auxilios del BCE han proporcionado por su parte unas ganancias de más de 12.000 millones de euros entre 2012 y 2013. La banca española ha sido de hecho la principal beneficiaria de la financiación privilegiada proporcionada por el BCE, seguida por la italiana y a más distancia de la de Francia y Alemania. En realidad, durante varios meses toda la banca española se sostenía gracias a la financiación mimada del banco central (véase el cuadro 1). Baste señalar que el volumen neto de los préstamos del BCE a tres años y otros a un plazo de tiempo más corto a las entidades españolas alcanzó un máximo de 388.736 millones de euros (el 82% del total de la zona euro) en agosto de 2012.

Préstamos privilegiados

Préstamos privilegiadosSe llega a unas conclusiones similares sobre estos beneficios privilegiados considerando la importante reducción de costes financieros que los préstamos privilegiados del BCE han supuesto para la banca, según se desprende de los Informes de Estabilidad Financiera que elabora el Banco de España. Los autores del informe reconocían textualmente: “La relativa moderación de los costes financieros se explica en parte porque las entidades aumentaron la financiación procedente del banco central, reflejo de su participación en las operaciones de financiación sin límite de importe introducidas por el BCE a finales de 2011 y comienzos de 2012 (LTRO)” (Long Term Refinancing Operation).

El análisis sobre los resultados de la banca de 2012 muestra una sensible caída del 8,1% de los costes financieros , lo cual significó un ahorro de más de 6.070 millones de euros respecto al año anterior. La razón principal fue el aumento en un 83% de los préstamos obtenidos del BCE, que alcanzaron a finales del ejercicio los 378.933 millones.

Las ventajas de la financiación barata del BCE continuaron en 2013, aunque con menos intensidad. Durante los seis primeros meses del año, los préstamos del banco emisor del euro descendieron hasta 272.483 millones. Pero esta reducción relativa de la financiación ventajosa del BCE se vio compensada por la limitación de los rendimientos de los depósitos de empresas y particulares decretada el pasado enero por el Banco de España. El resultado es que los costes financieros volvieron a caer en el primer semestre de 2013 y proporcionaron un ahorro de 5.488 millones respecto al mismo período del año anterior.

La realidad es que la financiación privilegiada del BCE, que tras las últimas rebajas oscila entre el 0,25% y el 0,75%, ha sido la gran salvación de la banca europea y especialmente la española. Antoni Garrido, catedrático de Economía Aplicada de la Universidad de Barcelona, señala que “sin la respiración asistida proporcionada por el BCE y el BE [Banco de España] la situación de la banca española sería mucho más precaria”. Garrido, profesor especializado en economía financiera, destaca también el impacto de las limitaciones de los rendimientos de los depósitos al señalar: “Los bancos pagan hoy por los depósitos la mitad que hace un año, lo cual supone otra forma en que los ahorradores han contribuido al saneamiento de la banca”.

Los bancos españoles emplearon una buena parte del dinero regalado por el BCE en comprar deuda pública, y obtuvieron un rendimiento neto del 2,5%, según distintas fuentes financieras. El presidente de un banco, que prefiere mantener la reserva, ha indicado: “Los fondos prestados por el BCE al 1% y últimamente al 0,75%, se invertían en deuda pública en el mercado secundario cuando estaban en torno al 4%, aunque después han ido bajando un poco, y se lograba un beneficio importante del 2,5%”. El tipo de interés medio de la deuda del Estado en circulación durante 2012 y 2013 se ha situado entre el 4% y el 3,8% en agosto pasado (véase el cuadro 2).

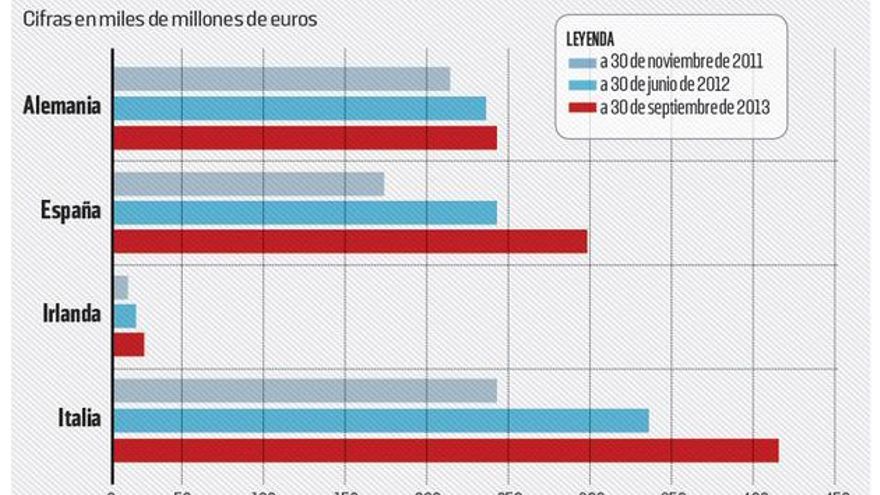

El volumen de deuda pública adquirida por las entidades financieras españolas ha registrado ciertamente un incremento extraordinario del 82% al pasar de 166.000 millones de euros en noviembre de 2011 a 245.000 en junio de 2012 y a 299.000 millones en septiembre de 2013, según el Bundesbank (véase el cuadro 3). Si se tiene en cuenta el rendimiento neto del 2,5%, la banca habrá cosechado unos beneficios de 6.200 millones anuales por la simple operativa de invertir el dinero oficial en fondos públicos seguros.

Los importantes ingresos obtenidos por la banca a través de la inversión en renta fija han sido puestos de relieve también por un estudio de Analistas Financieros Internacionales (AFI), que estima que los ingresos logrados por las inversiones en renta fija podrían alcanzar los 17.000 millones. La mitad de estas inversiones corresponden a deuda pública.

Círculo vicioso

El peso de la deuda pública en las carteras de la banca de España e Italia es, sin embargo, fuente de preocupación al señalar que sigue el círculo vicioso entre bancos y Estados, que fue una de las causas de la crisis. La quiebra de los Estados se precipita si los bancos no adquieren su deuda, pero a su vez la solvencia de los bancos decae si los bonos públicos pierden valor. Este círculo vicioso que los líderes europeos intentaron romper en la cumbre de junio de 2012 sigue amenazando. Los cuatro bancos sistémicos españoles (Santander, BBVA, La Caixa y Popular) han aumentado su exposición en el riesgo soberano español en el primer semestre de este año. Sus carteras de bonos públicos ascienden respectivamente a 66.958, 59.793, 39.424 y 20.439 millones de euros, según la Autoridad Bancaria Europea (ABE).

La posibilidad de que las próximas pruebas de resistencia a la banca europea, que efectuará el BCE, penalicen una excesiva tenencia de deuda pública por parte de la banca abre de nuevo la caja de Pandora. El profesor Garrido señala las contradicciones sobre la valoración de la deuda pública. En este sentido recuerda que “en Estados Unidos había unos activos tóxicos que eran considerados AAA por las agencias de rating, mientras que en Europa teníamos un activo como la deuda pública valorado en AAA, que entre todos hemos convertido en tóxico”.

La banca europea salva su dinero

Además de permitir comprar deuda pública en los mercados secundarios, el dinero barato del BCE ha permitido a los bancos españoles hacer frente a los vencimientos de los créditos a corto plazo otorgados por los bancos alemanes y franceses que habían financiado las burbujas crediticias e inmobiliarias y que ahora no deseaban seguir financiando. Lo cierto es que el dinero barato del BCE ha ayudado directamente a la banca española e italiana, pero en última instancia ha salvado a las entidades alemanas y francesas, que han recuperado todo el dinero de sus inversiones especulativas y temerarias.

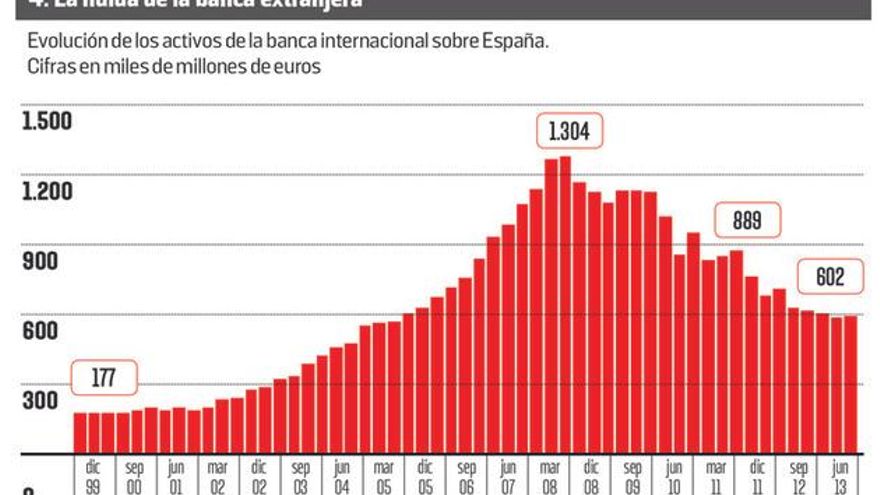

La huida de la banca europea ha sido acelerada. Así vemos que los activos de la banca internacional sobre España han descendido desde 1,3 billones en 2008 a 889.000 millones en 2011 y a 602.000 millones en 2012-2013, según los datos del Banco Internacional de Pagos, recogidos en el trabajo Millores a l’activitat, productivitat, sector i excessos de deute: situació actual i perspectives, elaborado por el catedrático de Economía Josep Oliver para el grupo de investigación europeG (véase el cuadro 4). El trabajo destaca la caída de los préstamos de los bancos alemanes y franceses entre 2008 y 2013, que han pasado de 311.000 a 122.000 millones y de 207.000 millones a 107.000 millones, respectivamente.

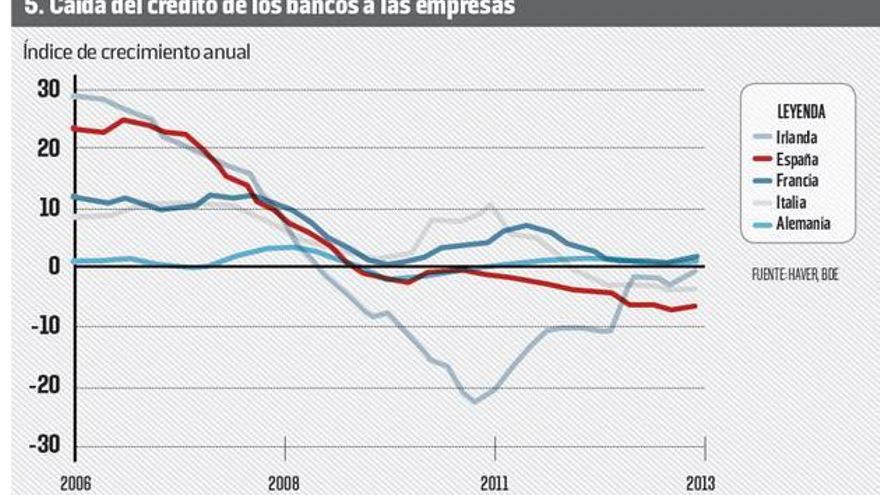

La triste realidad es que ni la abundancia de dinero oficial barato del BCE ni las limitaciones de intereses ordenada por el Banco de España han servido para que las entidades financieras aumenten el crédito a las empresas y familias. Lo que está ocurriendo es todo lo contrario. Los bancos siguen estrangulando el grifo del crédito, que es la causa inmediata del cierre forzoso de empresas con la consiguiente destrucción de empleos, que sigue sin tocar fondo (véase el cuadro 5).

[Este artículo pertenece a la revista Alternativas Económicas. Ayúdanos a sostener este proyecto de periodismo independiente con una suscripción]

Sobre este blog

Este blog corresponde a Alternativas Económicas, una publicación mensual que te explica la información económica desde un punto de vista social.