La banca en la sombra ya suma más de 71 billones de dólares en activos

El Consejo de Estabilidad Financiera (CEF), organismo emanado del G-20 celebrado en Seúl (Corea) en 2008, acaba de publicar su Informe de Seguimiento 2013 de la Banca en la Sombra Global.

Creado para controlar el verdadero alcance de la actividad de los intermediarios financieros que llevaron la economía global al colapso, este es su tercer informe. En él constatan que, tras el descalabro inicial, la realidad es que la desregulada banca en la sombra sigue creciendo, a pesar de todas las buenas palabras e intenciones de aquel entonces por parte de los gobiernos, que se comprometieron a limitar su poder.

La banca en la sombra está compuesta por todos aquellos agentes financieros que, sin ser bancos, ni estar por tanto sometidos a sus controles, compran y venden todo tipo de productos financieros. Creando así una especie de economía virtual, ajena a la llamada economía real que produce bienes y servicios tangibles, en la que los beneficios se multiplican sin control.

Pues bien, según afirma el CEF en su informe, “la intermediación financiera extra bancaria continuó creciendo en 2012”. Y añade que en los 20 países analizados más la Zona Euro (que en total concentran el 90% del total de activos financieros mundiales, que equivalen al 80% del PIB mundial) los activos financieros en manos de la banca en la sombra crecieron durante ese año en “5 billones de dólares, alcanzando un total de 71,2 billones de dólares a final de año”. Una cifra que equivale a la mitad de todos los activos controlados por el sistema bancario mundial.

Además, según el informe, una de cada cuatro operaciones de intermediación financiera realizadas durante 2012 correspondieron a la banca en la sombra. Todavía por debajo del 27% que llegó a alcanzar antes de la gran crisis, pero casi un 1% más que en 2011, lo que indica un cambio de tendencia. Y un dato más, aportado por el CEF para que nos hagamos una idea de su gigantesco tamaño (y poder): “Al final de 2012 el tamaño de la intermediación financiera no bancaria era equivalente al 117% del PIB agregado de los 20 países analizados más la zona euro en su conjunto, lo que supone 6 puntos porcentuales más que en 2011”.

El mayor sistema de intermediación financiera ajena al sistema bancario corresponde a Estados Unidos, que suma activos por valor de 26 billones de dólares. Le sigue la Zona Euro, con 22 billones, el reino Unido con 9 billones y Japón con 4 billones.

De todos modos, para concluir este apartado el Informe del CEF advierte de que “estas cifras son una estimación conservadora del tamaño del sistema bancario global en la sombra”.

El caso español

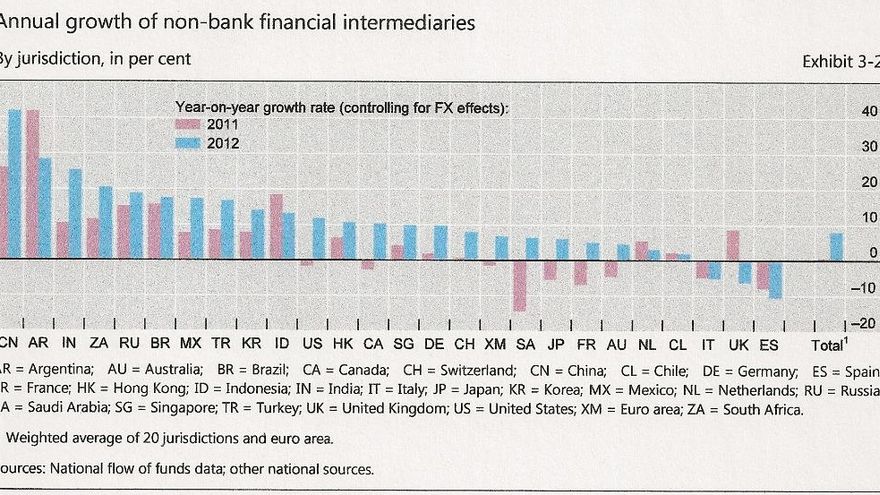

Durante 2012 la banca en la sombra creció en la práctica totalidad de los países, con tres excepciones, Reino Unido, Italia y, la mayor caída de todas, España. Así, mientras que en su conjunto el crecimiento medio de la intermediación financiera extra bancaria global se disparó desde un tímido 0,6% en 2011 a un espectacular crecimiento del 8,1% de 2012, en España, como consecuencia de su profunda crisis, disminuyó un 11% con respecto al año anterior.

El mayor crecimiento lo experimentó, como no, China, cuya banca en la sombra creció un 42%. De hecho, los 10 mayores crecimientos corresponden a países emergentes, y en cuatro de ellos se disparó por encima del 20%, China, Argentina, India y Sudáfrica. El CEF advierte de que si bien en estos casos se parte de una base relativamente baja, debería extremarse la vigilancia ya que dicho crecimiento en buena parte podría deberse a “bancos que intentan escapar a una mayor regulación transfiriendo activos al sector no bancario”. (Ver gráfico al final del téxto)

En el anexo tres del informe, el CEF advierte también de que “en algunos países, la necesidad de que los bancos arreglen, y desapalanquen (reduzcan el endeudamiento), sus balances”, junto a una regulación más dura, “está llevando al desarrollo de alternativas de financiación ajenas a la banca”. Es decir, ante la sequía de crédito (caso de España) “instituciones no bancarias han empezado recientemente a practicar actividades crediticias para ocupar el espacio dejado por los bancos, o para acceder a riesgos con mayores rentabilidades”.

El informe da ejemplos sobre qué tipo de instituciones se trata: “Compañías de seguros, fondos de pensiones, fondos de inversión”. Y dice, que entre esos riesgos con rentabilidades más altas se incluyen los más arriesgados de todos, que son los que apuestan por activos apalancados. Justo la actividad de los llamados 'fondos buitre', cada día mas presentes en el mercado financiero español.

Es precisamente esa capacidad de ocupar espacios de la actividad financiera de los bancos por agentes financieros ajenos a ellos, en busca de mayores y más rápidos beneficios y amparada en la desregulación de su actividad, la que llevó a la profunda crisis económica que aún padecemos. Por eso, en la presentación del informe el presidente del comité del CEF que se ocupa de evaluar los riesgos del sistema, Agustín Carstens, advirtió: “Mejorar la regulación bancaria no es suficiente para responder a las debilidades del sistema financiero reveladas por la crisis. El sistema de la banca en la sombra sigue transformándose e innovando”.