Banco Sabadell ocultó a la CNMV un préstamo de 200 millones a una firma panameña de su mayor accionista

El Banco Sabadell ha ocultado durante años en sus cuentas anuales y, por ende, a la Comisión Nacional del Mercado de Valores (CNMV), la concesión en 2013 de un préstamo de 270 millones de dólares (unos 201 millones de euros, al cambio de entonces) a una sociedad panameña del que luego fue su mayor accionista, el multimillonario colombiano Jaime Gilinski.

Los pormenores del préstamo se negociaron a principios de septiembre de 2013, en vísperas de que Gilinski inyectase a la entidad 275 millones de euros a través de una macroampliación de capital con la que tomó un 5% de las acciones del banco, porcentaje que luego amplió hasta el 7,5%.

La cuantía y las fechas en las que se negoció el préstamo sugieren que Gilinski, una de las mayores fortunas de Colombia, pudo recibir con ese crédito millonario asistencia financiera del Sabadell para suscribir esa ampliación de capital, algo que el banco niega categóricamente.

El Banco de España puede obligar a las entidades, en virtud de una circular de 2008, a descontar de sus recursos propios el importe suscrito en una ampliación de capital obtenido con financiación proporcionada por el propio banco.

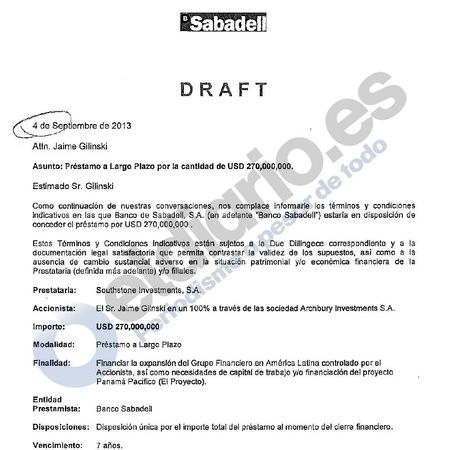

El crédito, según un “borrador” al que ha tenido acceso eldiario.es que fue remitido por la sucursal del Sabadell en Miami a Jaime Gillinski el 4 de septiembre de 2013 (cinco días antes de anunciarse la entrada del inversor colombiano), tenía como objetivo “financiar la expansión” de las empresas del magnate en América Latina y aportar financiación al macroproyecto inmobiliario Panamá Pacífico, impulsado por Gilinski en ese país caracterizado por la opacidad financiera, al que está muy vinculado desde hace décadas: allí nació su esposa, Raquel Kardonski, y desde allí controlaba su participación en el Sabadell a través de su sociedad Colden Investments.

La CNMV obliga a las empresas cotizadas, en cumplimiento con la Norma Internacional de Contabilidad (NIC) número 34, a detallar en sus cuentas anuales “aquellas operaciones significativas por su cuantía o relevantes por su materia realizadas entre la sociedad o entidades de su grupo, y los accionistas significativos de la sociedad”.

Pese a superar los 200 millones de euros, cifra que supone más de un 4% de la cifra de negocios del Sabadell en 2013 (ese año, el banco ingresó 4.863,1 millones en concepto de intereses y rendimientos asimilados, un 2,6% más que en 2012), el préstamo a Gilinski no aparece en las cuentas de Sabadell de 2013, 2014, 2015 y 2016, años en los que el colombiano fue su mayor accionista.

De la lectura de los estados financieros del banco en esos años se interpreta que el Sabadell omitió esa información por considerar que se trató de una operación efectuada “en condiciones de mercado” y “dentro del tráfico habitual de la sociedad”.

El banco sí informó en su momento de dos operaciones con Gilinski por un importe muy inferior al de ese préstamo: la compra, anunciada en diciembre de 2013, de un pequeño banco en Florida propiedad del multimillonario, JGB Bank (por 36 millones de euros), y la adquisición de un 5% del banco de Gilinski en Colombia, GNB Sudamericas, por 50 millones de dólares.

Sabadell todavía conserva el 5% de GNB Sudamericas, séptimo grupo bancario de Colombia con presencia en Perú y Paraguay, pero hace unas semanas vendió su negocio minorista en Estados Unidos (incluyendo JGB Bank) por unos 1.000 millones de euros.

A preguntas sobre este asunto, un portavoz del Sabadell señala que el banco no comenta “operaciones de clientes” y recalca que el préstamo “no es para comprar acciones, ni consume capital, ni tiene que reducir los recursos propios” de la entidad.

El préstamo a Gillinski, según el borrador remitido por Sabadell días antes de darle entrada en su accionariado, establecía un plazo de vencimiento de siete años, un tipo de interés de Libor a 6 meses más 400 puntos básicos (equivalente al 4,39% en aquel momento) y un periodo de carencia de 30 meses, habitual en las operaciones de financiación corporativa. La “prestataria” sería Southstone Investments, SA, una de las firmas panameñas de Gillinski, controlada a su vez a través de Archbury Investments SA, también panameña.

Libre de impuestos

Quizás para aprovechar las ventajas que ofrece Panamá y el uso de sociedades interpuestas en ese territorio opaco, el contrato abría la puerta a la posibilidad de que Gillinski no abonase impuestos por ese crédito. Una de las cláusulas de la propuesta establecía que “en caso de que aplicara ‘withholding tax’ [esto es, que el crédito estuviera sujeto a retención de impuestos], Banco Sabadell recibirá la cantidad de intereses íntegra”.

El borrador también establecía que, como garantía del préstamo, el magnate pignoraría las acciones de Southstone Investments SA y los derechos derivados del 25% de esta firma panameña en la sociedad London & Regional (Panamá) SA, con la que Gilinski promueve desde hace años junto al gigante inmobiliario británico London & Regional Properties, de los hermanos Ian y Richard Livingstone, el macroproyecto Panamá Pacífico, una nueva ciudad a orillas del Canal de Panamá que ya acoge a grandes multinacionales como 3M, Caterpillar o Dell, atraídas por la ausencia de impuestos que ofrece el Gobierno panameño.

Ubicado en una antigua base militar estadounidense sobre una superficie de 1.800 hectáreas, Panamá Pacífico fue definido hace un año por Forbes como “el proyecto inmobiliario más audaz del mundo”, con una inversión estimada en 2007 en 7.300 millones de euros. El precio de la casa unifamiliar más barata allí no baja de los 310.000 dólares.

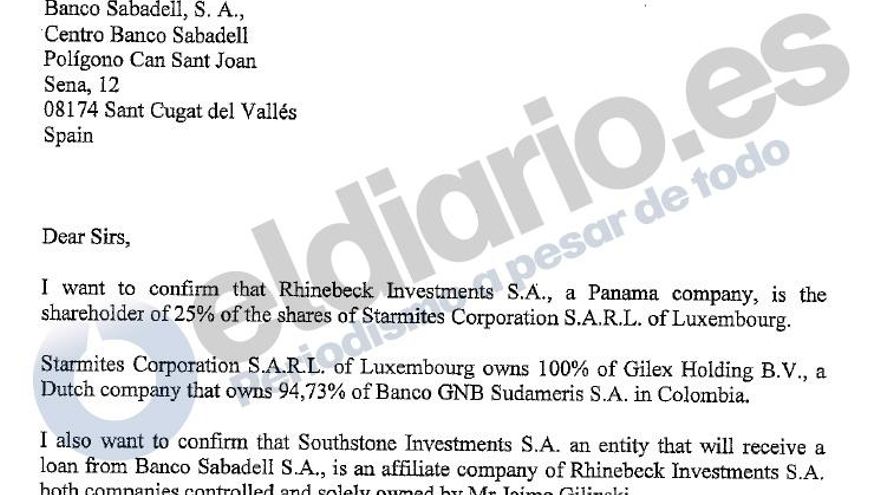

El borrador del contrato de préstamo a Gilinski recogía la “prohibición de venta de las acciones de Southstone Investiments” y el “compromiso” por parte del colombiano de vender “acciones de la sociedad Rhinebeck Investments SA (propiedad al 100% del accionista) a Banco Sabadell en caso incumplimiento de la prestataria”.

Panamá, Luxemburgo, Holanda e Islas Vírgenes

Tras Rhinebeck está GNB Sudameris, del que Sabadell se convirtió en accionista en octubre de 2015. Rhinebeck tiene el 25% de Starmites Corporation, a su vez propietaria del 100% de la firma holandesa Gilex BV, dueña del 94,73% de Banco GNB Sudameris SA en Colombia.

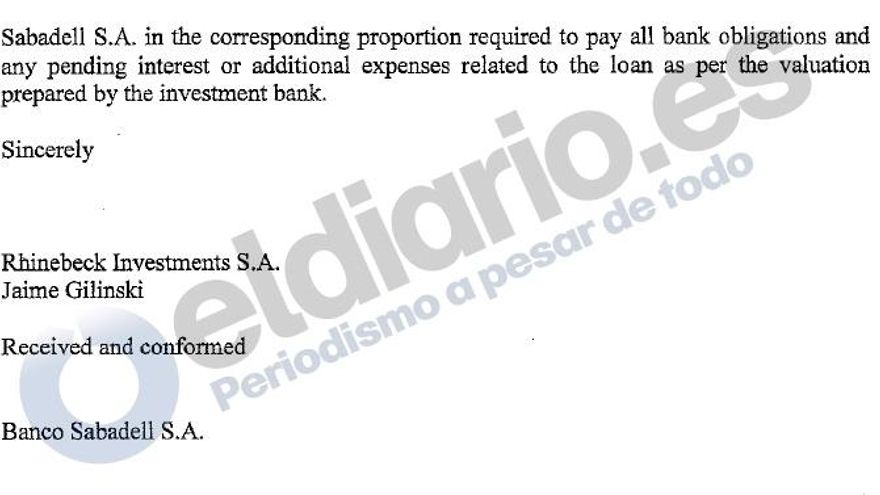

Como explicó Gilinski al Sabadell en una carta sin fecha a la que ha tenido acceso eldiario.es, “si las obligaciones del préstamo de Southstone Investments SA no fueran abonadas a Banco de Sabadell SA, procederemos a vender las acciones de Rhinebeck Investments SA a Banco Sabadell en la proporción correspondiente requerida para pagar todas las obligaciones bancarias más intereses y cualquier gasto adicional relacionado con el préstamo”.

El rastro de una sociedad llamada Rinebeck Investments (sin h) vinculada a Gilinski lleva hasta el paraíso fiscal de las Islas Vírgenes Británicas. Puede encontrarse en los estatutos de constitución de Starmites Corporation SARL, la sociedad luxemburguesa en la que Gilinski vehicula su participación en el banco GNB Sudameris a través de otra instrumental en Holanda. En esos estatutos se decía que Rinebeck era una sociedad “establecida bajo las leyes de las Islas Vírgenes Británicas” que a esa fecha (junio de 2013) ya había sido trasladada a Panamá.

La macroampliación llevada a cabo en septiembre de 2013 por Sabadell a la que acudió Gilinski permitió a la entidad catalana presentarse “entre los bancos mejor capitalizados de Europa”. Con la operación, realizada en dos tramos, el banco captó 1.383 millones de euros y amplió su capital un 20%. Gilinski suscribió cerca del 20% del total y un 42% del tramo dirigido a inversores institucionales.

La ampliación permitió a la entidad digerir sus últimas adquisiciones (Banco Gallego y el negocio del británico Lloyd's en España, ese mismo año, y la antigua Caja de Ahorros del Mediterráneo, en 2012), reforzar su ratio de capital y, con ello, soportar mayores provisiones por su exposición inmobiliaria y tener más margen para pagar dividendos.

Gilinski llegó a convertirse en primer accionista del Sabadell al controlar a cierre de 2015 un 7,5% del banco, pero nunca fue miembro de su consejo de administración. Hace un año empezó a vender acciones y, tras impulsar sin éxito el pasado verano una opa del Sabadell sobre el Banco Popular junto al mexicano de origen asturiano Antonio del Valle (accionista de este último), en noviembre pasado dejó de ser accionista significativo tras desprenderse de otro 3%.

De origen lituano, Gilinski, con el que eldiario.es ha intentado contactar sin éxito, ocupaba el puesto 544º de la última lista de Forbes, con una fortuna estimada en 3.500 millones de dólares. Afincado desde hace años en Londres, hizo fortuna en Colombia tras adquirir a precio de derribo en la década de los 90 el Banco de Crédito y Comercio Internacional, privatizado entonces por el Gobierno colombiano y calificado en esas fechas por la revista Time como “el banco más corrupto del mundo”.

Con ayuda de casi un centenar de inversores internacionales (entre ellos, el magnate de origen húngaro George Soros), Gilinski lo reflotó y lo vendió posteriormente con jugosas plusvalías. Actualmente, los intereses de su imperio se extienden por el sector inmobiliario, bancario y hotelero. En España, en los últimos años ha pujado sin éxito por activos como el complejo Canalejas (del Grupo Villar Mir) y el hotel Villamagna.