La burbuja de comercializadoras de luz apenas erosiona el dominio de las grandes eléctricas

España lideró el año pasado la creación de comercializadoras de electricidad en Europa, sin que ese auge haya logrado hasta ahora frenar el dominio de las grandes compañías del sector. Según un reciente informe de la Agencia Europea de Cooperación de Reguladores Energéticos (ACER) y el Consejo Europeo de Reguladores de Energía (CEER), a cierre de 2019 “España tenía activas 257 suministradoras de ámbito nacional, 25 más que en 2018, convirtiéndose en el país que ha experimentado el mayor incremento” de la UE por segundo año consecutivo.

Según datos facilitados por el CEER a elDiario.es, los países europeos con más comercializadoras activas de ámbito estatal para clientes domésticos e industriales en 2019 eran España (257), Italia (149), Polonia (136) y Noruega (109). En el caso del segmento doméstico, “España, Italia y Noruega tenían el mayor número de suministradores de ámbito nacional con 244, 111 y 89 suministradores, respectivamente”, dice el informe.

El pasado ejercicio, trece países europeos sumaron nuevas empresas dedicadas a esta actividad, ocho las redujeron y el resto las mantuvo estables. Según los datos del CEER, y contando los disponibles para 2018 de Alemania y Bulgaria (estos dos países todavía no han remitido información de 2019), España concentraría alrededor del 16% de las comercializadoras eléctricas europeas.

La tendencia no parece haber amainado con la catástrofe económica derivada de la pandemia: desde marzo, aparecen dadas de alta en el registro de la Comisión Nacional de los Mercados y la Competencia (CNMC) cerca de cuarenta nuevas comercializadoras, aunque ninguna tiene dimensión estatal.

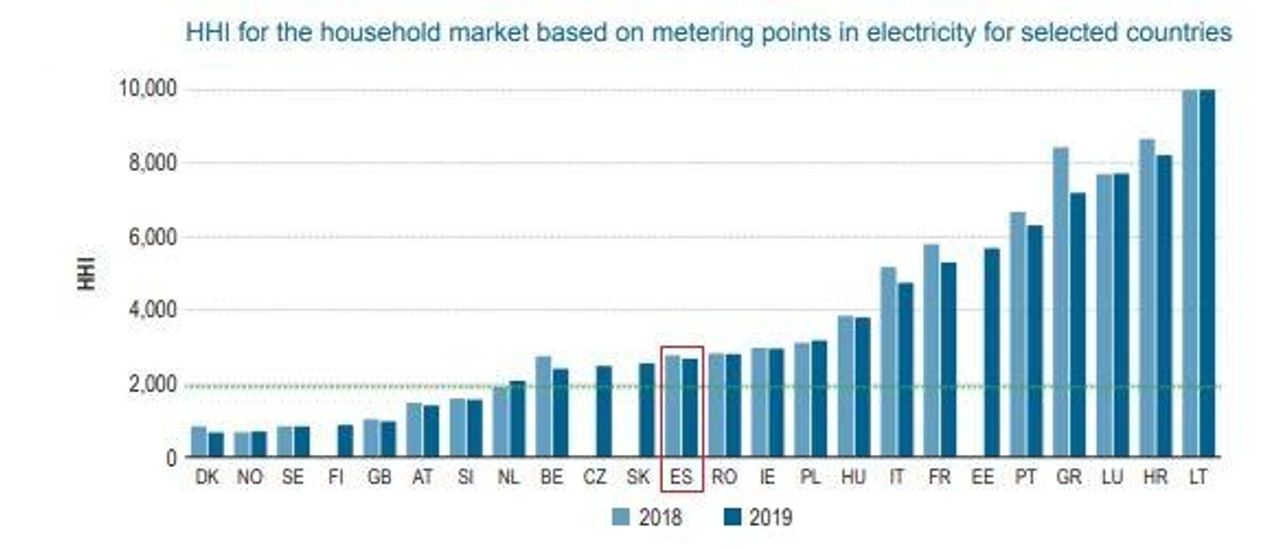

Esa proliferación de empresas no se ha traducido sin embargo, por ahora, en un nivel significativo de competencia. El informe del CEER no incluye a España en el grupo de siete países (sobre un total de 24 analizados) que han informado de “bajos niveles de concentración” en su mercado doméstico de suministro de electricidad. El estudio recuerda que “en general, un alto número de suministradores y baja concentración del mercado son vistas como indicadores de una estructura de mercado competitiva”.

Para medir esa concentración, el CEER utiliza un indicador conocido como Índice de Herfindahl y Hircschman (HHI). Este baremo es una simple operación aritmética (se calcula elevando al cuadrado la cuota de mercado de cada operador y sumando el resultado) y puede ir desde el 0 (que equivaldría a un mercado perfecto) hasta 10.000 (un monopolio). “Un HHI por encima de 2.000 indica que existe un mercado altamente concentrado”, recuerda el informe, que sitúa a España en el puesto 12 de países europeos con menor concentración, aunque en niveles superiores a esos 2.000 puntos en el citado índice HHI.

La última vez que la CNMC publicó datos sobre este indicador, relativos a 2018, este se situaba en España en 2.791 unidades para el segmento de domésticos y pymes, por encima de los 2.500 puntos que indican “que el mercado es demasiado concentrado”, según el criterio del súperregulador español.

Más concentrado que la banca

La actividad de comercialización eléctrica tiene una concentración superior a la de la mayoría de sectores en España, incluyendo el bancario, ahora en pleno baile de fusiones. En 2019, el HHI del mercado bancario español se situó en 1.138 enteros, lo que supuso pasar por primera vez de un nivel “bajo” de concentración a uno “moderado”, según el criterio del Banco Central Europeo (BCE). Si salieran adelante las fusiones de Caixabank-Bankia, Unicaja-Liberbank y la absorción de Sabadell por el BBVA, este índice se situaría, según explicaba en un reciente artículo el catedrático Joaquín Maudos, en 1.798 enteros, “prácticamente el nivel a partir del cual el supervisor considera que el mercado está altamente concentrado”, 1.800 puntos.

Actualmente, figuran dadas de alta cerca de 450 comercializadoras de electricidad en el listado de la CNMC, aunque algunas pertenecen al mismo grupo (como sucede en el caso de las grandes eléctricas), y muchas solo tienen ámbito provincial. Con todo, la cifra contrasta con las poco más de cien que existían a principios de 2011. Este aluvión convierte a España en una anomalía con respecto a otros países, tal y como confirma el último informe de ACER y el CEER. Esta hiperpoblación llevó a una de las pequeñas comercializadoras de electricidad más pujantes, Holaluz, a pronosticar ya antes de la crisis del coronavirus una tendencia hacia “fusiones y cierres” de forma que solo sobrevivan las que “consigan la escalabilidad”.

Entre esas comercializadoras hay multinacionales (eléctricas y de otros sectores, como las petroleras), pymes, cooperativas (la más conocida es la catalana Som Energía) e incluso entidades públicas, como ayuntamientos. Sus tarifas solo pueden contratarse en el denominado mercado libre, que según la mayoría de expertos, para los usuarios domésticos es más caro que el semirregulado precio voluntario al pequeño consumidor (PVPC) que están obligadas a prestar las grandes eléctricas para clientes con hasta 10 kilovatios de potencia.

Pese a ser la tarifa más competitiva, el PVPC solo representaba en junio pasado el 40% del segmento de baja tensión, según los últimos datos de la CNMC, que apuntan eso sí a una estabilización tras años de trasvase hacia el mercado liberalizado, que coincidió con la gran reclusión del periodo marzo-junio.

En 2014 las pequeñas comercializadoras en España no llegaban al millón de clientes. En 2018 superaron los 2 millones y a cierre de 2019 ya rozaban los tres millones de puntos de suministro en el segmento doméstico y de pymes. La cuota de mercado de las independientes en el mercado libre (excluyendo los más de 10 millones de clientes acogidos al PVPC) ronda el 12%. En ese poblado ecosistema hay unas 25 empresas con una cierta visibilidad.

Un proceso fácil y sin barreras de entrada

Para el empresario del sector Jorge Morales de Labra, esta profusión de empresas dedicadas a la venta de electricidad “no es una señal de liberalización” del sector y se explica porque crear una comercializadora “es fácil: basta con aportar 3.000 euros y no hay prácticamente requisitos para ponerlas en marcha; por eso se crean como setas”.

“Las barreras de entrada no son muy complejas y se piden pocas garantías”, coincide Diego Benavente, director financiero de la comercializadora Gesternova, que apunta otra razón para la proliferación de empresas de este tipo: “Como no es un trámite complejo, que apenas requiere de una licencia y habilitación y no se piden garantías ni avales importantes, muchas se dan de alta para acceder a bases de datos; son meros intermediarios que llevan carteras de clientes y no tienen intención de operar en el mercado”, explica.

El directivo de Gesternova, una de las comercializadoras veteranas del sector, recuerda que en la actividad de comercialización los márgenes son muy estrechos, como prueba esta empresa, que factura unos 350 millones y tiene un ebitda de un millón.

En el caso de las grandes del sector, “el negocio no está en la comercialización, sino en generación y en distribución”, dice Benavente, que cree, como Morales de Labra, que la crisis del coronavirus ha podido tener efectos considerables solo para aquellas pequeñas comercializadoras concentradas en el segmento de empresas y sin músculo financiero para aguantar los impagos. Especialmente, si no tenían su cartera de clientes diversificada en varios sectores.

En el caso de Gesternova, durante el estado de alarma de marzo a junio tuvo 2.384 solicitudes de bajada de potencia y recibió peticiones de suspensiones de pago de 695 clientes por un importe (IVA incluido) de 1,47 millones que se tradujeron en el aplazamiento de unos 712.000 euros de pagos a las distribuidoras. “A día de hoy hemos regularizado el 82% de las facturas aplazadas”, explica su director Financiero.

10