“Todo ecosistema nace en un entorno talentoso y el talento está volviendo a España”

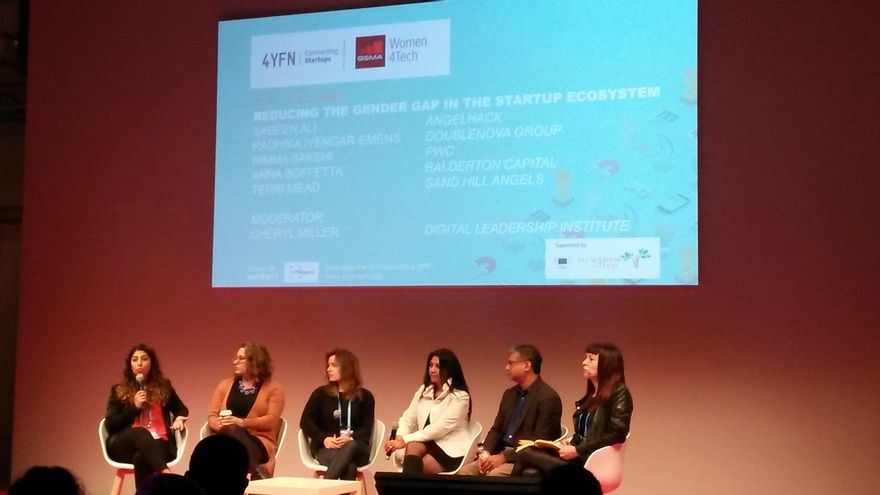

La otra cara tras las grandes multinacionales que se reúnen en el Mobile World Congress (que se ha celebrado esta semana en Barcelona) son las startups que se dan cita en 4Y4N (Four Years For Now). En la sede de Montjuic se ha hablado de emprendedores, de nuevos proyectos y de inversiones en los stands de los expositores y en las mesas redondas. Anna Boffetta, asociada del fondo británico de capital riesgo Balderton, ha sido una de las participantes de estos encuentros dentro de un panel donde se habló sobre cómo reducir la brecha de género en las startups tecnológicas.

Boffeta trabaja en este fondo de capital riesgo que invierte en las primeras etapas de estas empresas tecnológicas. El fondo nació en el año 2000 como una pata del estadounidense Benchmark y en 2007 comenzó a operar de forma independiente. Balderton invierte en las primeras etapas, cuando las empresas comienzan a desarrollarse, lo que se conoce en el sector como capital semillas y series A. Entre las inversiones en startups se encuentran algunas que posteriormente han salido a bolsa como Betfair (que lo hizo en 2010), otras que luego han sido vendidas como MySql (comprada por Sun Microsystem por 1.000 millones de dólares) o en otras en las que todavía sigue como la tecnológica española Scytl, centrada en el voto electrónico. Boffetta es además cofundadora de la asociación Diversity.VC que tiene como objetivo potenciar la diversidad dentro del capital riesgo.

¿Cómo hace para buscar compañías interesantes para invertir?

Tenemos dos modos de buscar compañías: uno es a través de la red y otra es la búsqueda exterior. En el primero, lo que hacemos es estar en contacto con inversores de etapa temprana como business angels o ex emprendedores que ahora trabajan en grandes compañías que nos presentan algunas propuestas. La otra forma es que nosotros buscamos compañías en sectores específicos. Por ejemplo, yo busco empresas relacionadas con la inteligencia artificial y hablo con empresas que trabajan en este campo para preguntarles qué herramientas les interesan y cuáles no.

Cuando se encuentra una compañía interesante para invertir, ¿cuál es el papel del fondo en el desarrollo de esta?

Quizá haya que ir a un paso previo porque hay que tener en cuenta que desde que se contacta con la empresa para hablar de una posible inversión hasta que esta se realiza puede pasar entre un año y un año y medio. Cuando nostros invertimos nuestro rol es muy activo. Nosotros les presentamos clientes, les presentamos talento, socios, y les aconsejamos en el plano estratégico de crecimiento. Y también les ponemos en contacto con inversores de etapa tardía tanto en Europa como en Estados Unidos. Solemos coger dos asientos en el consejo de administración de la compañía, uno con derecho a voto y otro sin voto.

En el momento en el que la compañía acaba de estar en esta fase temprana, ¿qué hace el fondo?

Hacemos seguimiento, mantenemos nuestra participación en la empresa hasta el final, hasta el momento de la venta o la salida de bolsa. Podemos mantener nuestro sillón en el consejo de administración hasta el final si consideramos que somos la mejor persona para tenerlo depende de los inversores de etapa tardía, si hay gente muy cualificada en ese sector entonces podemos dejar el asiento del consejo pero en otros casos lo mantenemos hasta el final.

Hablando sobre el escenario general donde tradicionalmente EEUU era el centro para las startups, ¿está viendo un cambio de tendencia y que Europa esté creciendo?startups

Sí, claro. Si miras los centros históricos Silicon Valley es el mayor. Pero en Estados Unidos hay otros, por ejemplo, en la costa Este alrededor de Nueva York y Boston pero también otros más pequeños como Portland, Chicago, Oregon o Texas. En Europa ocurre algo parecido. Históricamente Londres ha sido la sede, pero ahora Londres representa el 35% de las inversiones europeas en empresas tecnológicas, seguida por París con el 20% y Berlín con el 15%. Luego se stiúan los nórdicos y el sur de Europa. El crecimiento en Europa está siendo muy importante. Estados Unidos sigue siendo el primero, pero el crecimiento en Europa está siendo más rápido.

¿Puede ser uno de los problemas de Europa que el mercado esté muy fragmentado y dificulte alcanzar uns escala suficiente de tamaño?

El hecho de que el mercado esté fragmentado es cierto, el hecho de que esto no te permita tener una masa suficiente no lo es. Si lanzas un negocio digital, no tienes fronteras. Hay una barrera real que es el idioma. Eso es cierto. En Estados Unidos todo es en inglés y en Europa hay 20 idiomas. Lo que tratamos de hacer con las compañías es que no piensen en un único mercado sino en el mercado europeo como un todo. Que no se queden solo en su merado de origen, que no tarden años en internacionalizarse, que salgan de su mercado español, francés,... que salgan fuera en el primer año, no en cuatro o cinco años. El problema de estos mercados es que puedes tener tamaño suficiente para tener ingresos pero no el tamaño suficiente para tener éxito.

Respecto a España, ¿cómo ve este mercado y su evolución?

España es más interesante que lo que era hace cinco años para nosotros. ¿Por qué? Hay varias razones. Hay emprendedores exitosos que trabajan o en sus propias compañías o en grandes tecnológicas que vuelven a España para lanzar sus propias compañías. Todo ecosistema nace un entorno talentoso y el talento está volviendo, lo que es muy positivo. Hay más compañías que están naciendo en España. En segundo lugar, hay más dinero entrando procedente desde business angels hasta grandes fondos, que no existían hace años, y el tercer punto es el interés de los fondos internacionales en el mercado español que se debe porque los fondos locales están involving a inversores internacionales.

Hablando de la brecha de género, en la conferencia ha dicho que el porcentaje de mujeres que son fundadoras de startups tecnológicas es muy bajostartups

Sí, de las empresas que vemos al año (unas 3.000 nuevas compañías anuales) yo diría que menos de un 10% de ella están fundadas por mujeres, diría que entre un 5% y un 10% de ellas son fundadas por mujeres.

¿Por qué ocurre esto? ¿Por qué las mujeres no están en estos puestos?

Creo que hay varios factores, yo hablo de las startups tecnológicas y en ellas lo que vemos es que muchas son fundadas por equipos mixtos de habilidades entre técnicas y comerciales. Las mujeres no están presentes en esta parte técnica porque históricamente el talento tecnológico viene de ingeniería o de un máster en ciencias, sectores donde la mujer está infrarrepresentadas. Este es un tema de educación, un problema institucional. El otro problema es el de los inversores, el capital riesgo ha estado tradicionalmente en un entorno muy cerrado donde se reclutaba a gente que eran amigos de amigos con los que habías ido a la universidad, a la fraternidad o que habían trabajado contigo. Si miras a los mujeres que trabajan en inversión están infrarrepresentadas. La mayoría de empresas en las que invertimos vienen de nuestro entorno, así que si hay una mayoría de hombres nuestro entorno será también mayoritariamente masculino.

Es confundadora de Diversity.Vc. ¿Qué es esta asociación? ¿Cuál es su objetivo?

Hemos creado Diversity.vc con el objetivo es reducir la brecha de diversidad en fondos y startups. Tenemos tres pilares, por un lado un proyecto de datos para conocer la dimensión del problema,con un equipo recopilando datos sobre mujeres pero no solo porque diversidad también hace referencia a etnia, a trasfondo social, raza, orientación sexual... Si eres una mujer india transexual creeme que estás en una peor posición. Hay otra parte relacionada con los contactos, con la red, en la que tratamos de funcionar como una plataforma para ser útiles tanto para inversores como para los fondos. La última parte, en la que participo yo, es la educación. Dentro de este, lo que hacemos son eventos en las universidades para que los estudiantes para conozcan lo que es el capital riesgo porque hay muchos que pueden terminar trabajando en una empresa relacionada con él.

¿Ve que pueda haber una evolución en los próximos años, que vaya a haber una mayor presencia de mujeres?

Creo que el objetivo de Level 20, la asociación que tiene como objetivo de que el 20% de los profesionales del capital riesgo sean mujeres en 2020, creo que es muy ambicioso. Para darte una escala. Soy una persona bastante optimista, pero creo que alcanzar este objetivo va a llevar más tiempo. Creo que donde estamos ahora es un momento de darse cuenta de cuál es el problema, de saber la dimensión del mismo, creo que podemos acelerar el cambio si los hombres o las no minorías comparten este mensaje.